Contas de Não Residentes

De acordo com a Resolução n. 277 do Banco Central do Brasil as instituições autorizadas a operar no mercado de câmbio podem abrir, manter e encerrar contas de depósito e contas de pagamento em reais tituladas por não residentes nas mesmas condições nas quais podem abrir e manter tais contas tituladas por residentes.

Para a abertura de uma conta para não residentes no Brasil em Reais (R$), são necessários requisitos específicos, e a movimentação de recursos para interesse de terceiro é permitida, mas sujeita à regulamentação cambial do Banco Central do Brasil.

A instituição financeira escolhida deve ser autorizada a operar no mercado de câmbio e a movimentação de recursos pode ser considerada uma transferência internacional de Reais ou uma operação de câmbio, dependendo das características da transação.

Movimentação de Recursos de Interesse de Terceiro

Esse termo indica que os recursos movimentados não pertencem ao titular da conta, mas sim a terceiros.

Exemplo:

- Uma corretora estrangeira com conta no Brasil movimenta valores pertencentes a seus clientes (investidores finais).

- Uma empresa internacional centraliza pagamentos de várias subsidiárias através de sua conta no Brasil.

Nesses casos, a instituição financeira deve identificar:

- quem é o beneficiário final (beneficial owner),

- qual é a finalidade da operação,

- e assegurar que a movimentação não configure intermediação irregular ou lavagem de dinheiro.

O Banco Central exige que:

- Toda movimentação de recursos de interesse de terceiros seja transparente e justificada.

- A instituição financeira mantenha documentação que comprovem a origem e o destino dos recursos, bem como a sua relação com o terceiro interessado, a fim de comprovar a legalidade da operação.

- Sejam coletadas informações adicionais do cliente compatíveis com o risco de utilização de produtos e serviços na prática da lavagem de dinheiro e do financiamento do terrorismo.

- A movimentação esteja vinculada a operações legais de câmbio, investimento, ou serviços prestados.

Se houver indício de que a conta está sendo usada como “conta de passagem” ou intermediação não autorizada, o banco é obrigado a bloquear operações e comunicar ao COAF (Conselho de Controle de Atividades Financeiras).

Conta de não residente – PJ

Uma conta de não residente permite a empresas internacionais realizar operações financeiras em Reais no Brasil, como pagamentos a fornecedores, recebimentos de clientes e investimentos, sem ter domicílio fiscal no país. A abertura requer um cadastro no Sistema RDE-CDNR* do Banco Central do Brasil.

(*do Cadastro Declaratório de Não Residente)

Para que serve uma Conta de Não Residente (CNR) para empresas internacionais?

- Facilita operações no Brasil

Permite pagamentos a fornecedores, recebimentos de clientes e transferências via Pix, simplificando o fluxo de caixa e a gestão financeira no país.

- Acesso a produtos financeiros

Empresas estrangeiras podem investir em oportunidades no mercado brasileiro, como fundos de investimento e títulos de dívida.

- Reduz intermediários

A CNR diminui a necessidade de intermediários e estruturas mais complexas, oferecendo maior autonomia e agilidade nas operações.

- Segurança e legalidade

A CNR garante a operação financeira de forma regular e segura, cumprindo as regulamentações do Banco Central.

- Movimentação em Reais

A conta é em reais, facilitando transações diretas em moeda nacional, sem depender de outras conversões de moeda a todo momento.

- Acesso a serviços

Além de transações, a conta pode oferecer acesso a cartões de débito internacionais, transferências e outros produtos financeiros.

Uso do Pix

O Pix é um sistema de pagamentos instantâneos exclusivo para contas bancárias em instituições financeiras brasileiras. Para usá-lo, a empresa deve:

- Ter CNPJ ativo no Brasil;

- Ter conta em banco brasileiro habilitado no Pix.

Como o Pix se encaixa?

- É possível realizar pagamentos e recebimentos via Pix usando a conta de não residente, como qualquer outra conta bancária brasileira.

- Para turistas estrangeiros, o Pix Roaming permite a conversão automática da moeda local para a moeda do país de origem ao escanear um QR Code, facilitando a compra em estabelecimentos no Brasil.

Investimentos

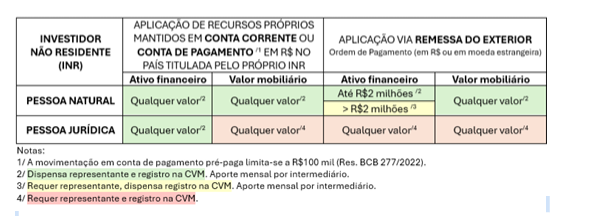

O BCB e a CVM publicaram a Resolução Conjunta nº 13, de 2024, refletindo a dinâmica de maior integração internacional do País, convergente com as práticas internacionais de acesso aos mercados de investimento de forma ágil e com baixo custo.

- o fim do Registro Declaratório Eletrônico no BCB (RDE Portfolio) para esses investimentos;

- retirada de requerimentos procedimentais para investidores pessoas naturais;

- facilitação das aplicações via conta de não residente (CNR), inclusive de pagamento pré-paga.

Riscos de Lavagem de Dinheiro e Financiamento do Terrorismo (LD/FT)

1. Falta de clareza na origem dos recursos

- Como os titulares das CNRs estão fora do país, é mais difícil para o banco verificar a real origem dos fundos.

- Recursos podem vir de paraísos fiscais, empresas de fachada, ou terceiros que ocultam o beneficiário final (beneficial owner).

Exemplo:

Uma empresa offshore abre conta no Brasil e movimenta valores para compra de imóveis, mas os recursos pertencem a um político estrangeiro tentando ocultar patrimônio.

2. Uso indevido como “conta de passagem”

- Ocorre quando a CNR é usada para receber e repassar valores rapidamente, sem vínculo econômico aparente.

- Pode caracterizar intermediação financeira irregular ou lavagem por integração disfarçada.

Exemplo:

Entradas e saídas no mesmo valor e curto prazo, sem justificativa operacional — típico de “ocultação ou dissimulação.”

3. Movimentação de recursos de interesse de terceiros (sem identificação)

- Risco alto se a instituição não identificar claramente quem é o cliente final ou beneficiário real.

- Pode mascarar operações de trade finance fictícias, pagamentos de propina, ou desvio de capitais.

4. Uso de estruturas complexas e jurisdições de risco

- CNRs vinculadas a trusts, fundos estrangeiros, empresas em paraísos fiscais ou “shell companies” dificultam a rastreabilidade e elevam o risco de LD/FT.

Controles Recomendados (Boas Práticas)

1. KYC/KYCC (Know Your Customer)

• Identificar e validar o beneficiário final.

• Obter documentos de constituição, estrutura societária e origem dos recursos.

2. Due diligence reforçada para clientes de jurisdições de alto risco.

3. Monitoramento automatizado de movimentações atípicas e processo para identificar comportamentos, rotinas e padrões de movimentação financeira de um cliente — e detectar mudanças ou desvios que possam indicar atividades suspeitas.

4. Políticas de “uso permitido” da conta e contratos formais.

5. Treinamento interno de equipes de câmbio e compliance

Resumo:

As CNRs são instrumentos legítimos e úteis para investimento estrangeiro e operações internacionais, mas apresentam alto risco de uso indevido para lavagem de dinheiro e evasão de divisas.

O principal ponto de atenção é garantir transparência, rastreabilidade e propósito econômico comprovado de todas as operações.

Artigo oferecido por: Adriana Santos – Profissional especializada em Programas de PLD/FTP, KYC, integra atualmente a equipe de compliance do Ouribank